По всем вопросам обращайтесь на: info@litportal.ru

(©) 2003-2024.

✖

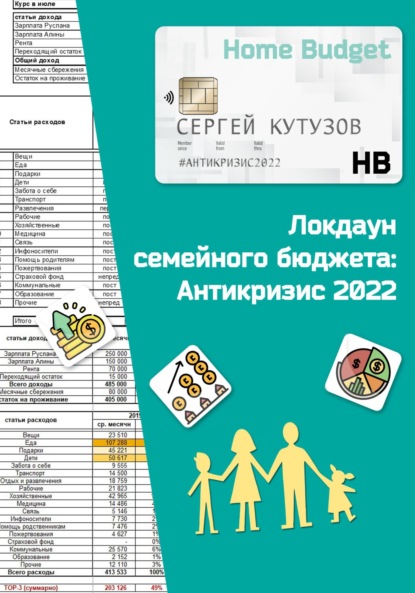

Локдаун семейного бюджета: Антикризис 2022

Настройки чтения

Размер шрифта

Высота строк

Поля

Все без исключения доходы и расходы заносятся обоими супругами.

Периодичность занесения расходов составляет не реже одного раза в неделю, иначе мелкие и нерегулярные расходы просто забываются.

Все расходы разносятся по ранее оговорённым и согласованным статьям.

Не следует перекрывать одни статьи расходов другими.

Оставшиеся по окончанию месяца деньги рассматриваются как переходящий остаток на следующий месяц, т.е. являются внеплановым доходом.

Статья «Сбережения» неприкасаемая и строго целевая.

Ваши варианты.

Развитие финансовых навыков происходит следующим образом. Первоначально молодая семья может стремиться контролировать только основную часть денежных потоков за месячный срок по главным статьям расходов. Постепенно приходит понимание в необходимости фиксировать все движения денег за любой период, чтобы не только разобраться в своих приоритетах, но и увидеть полную картину. Затем возникает логичная потребность в профессиональном планировании на как можно более длительный период – месяц, полгода, год.

Закон 4. Увеличивайте активы по их количеству и качеству, прокачивая их доходную часть. Жаль, что наших детей не учат тому, как следовать именно этому закону прямо со школы. Его важность перевесила бы несколько ненужных школьных предметов. В данном случае, в роли лучшего учителя и экзаменатора выступает сама жизнь. Успешный опыт по внедрению основных денежных законов даёт стабильно высокие доходы в семье. «Не зачёт» заставляет заняться самообразованием, хотя и пересдать такой «предмет» не всем и не всегда предоставляется возможность. Наша профессиональная деятельность на протяжении всего социально активного пути должна быть рассчитана на создание и комбинирование пассивного и активного доходов. В скобках даны альтернативные названия-синонимы, которые кажутся мне наиболее точными.

Пассивный доход – разновидность заработка, при которой не нужно активно прикладывать свои усилия. Прибыль обеспечивает некий актив, принадлежащий человеку, будь то финансовые накопления, недвижимость, бизнес и т. п. Человек просто получает на свой счёт деньги. Пассивным доходом могут обладать люди разного возраста, состояния здоровья, трудоустроенные по найму, предприниматели или вовсе не работающие. На самом деле не всё так однозначно и просто. Для получения пассивного дохода нужно прикладывать в десятки раз больше усилий, а не сидеть и «плевать в потолок». Просто эти усилия носят скорее умственный характер. Энергетически они намного более затратные. Любой бизнес, прежде чем вырасти из детских штанишек проходит стадию, когда его владельцы выполняли всю необходимую работу сами. Пахали в режиме ненормированного рабочего дня, без оплаты за потраченные усилия. Так проходили годы, а иногда и пятилетки. Пассивы не создаются на пустом месте.

Активный (линейный) доход – в противовес пассивному приобретается путём определённых действий за конкретное время. Как правило, под таким доходом подразумевается заработная плата человека, доход от мелкого бизнеса (чаще сервиса или продаж), регулярные, стабильные приработки. Одно из основных его достоинств – возможность получить быстрый доход, в пределах месяца, за выполненный объём работ. Линейность активного дохода определяется его равномерным появлением. В подавляющем большинстве случаев люди получают стабильно одинаковую зарплату, что как раз и не мотивирует их предпринимать активные действия для увеличения собственного дохода.

При правильном подходе к управлению личными финансами, ближе к наступлению пенсионного возраста, пассивный доход должен постепенно вытеснять активный. Ближе к 60 годам желательно чтобы он составлял около 60% доходной части вашего личного бюджета, либо есть опасность что вас может ждать очень социально неблагоустроенная старость.

Закон 5. Планируйте будущие финансовые потоки. Планирование – процесс и инструмент управления, который помогает нам достигать своих целей практически в любой сфере. Может делиться на два этапа планирование самих целей и планирование способов их достижения. Мы уже обозначили что в общих чертах любая семья похожа на маленькое государство. Каждое государство планирует свой годовой бюджет, стараясь совместить свои предстоящие цели с текущими возможностями. Подобным образом логично поступать и всем нам. В домашнем годовом бюджете ежемесячно должна планироваться в том числе и его доходная часть, что делается семьями крайне редко. Месячные планы удобны тем, что вы чётко представляете себе границы возможностей по каждой статье расходов. Такое планирование резко снижает конфликт интересов между сторонами так как позволяет видеть, на что и сколько придётся потратить в ближайшем будущем, помимо общих денег на жизнеобеспечение.

Семейный бюджеты могут делится и по своему предназначению – целевой, сберегающий, потребительский, инвестиционный. Чаще всего наши бюджеты формируются из нескольких линейных источников – доходов двух главных членов семьи. При потребительском подходе, расходы равны доходам, а чаще всего даже меньше, и тратится всё заработанное. Сберегающий бюджет стоит на порядок выше, а вот инвестиционный из них является самым прогрессивным. Причина довольно простая. Инвестиции как дополнительный источник дохода можно перенаправить куда угодно – на текущие расходы, на сбережения, на крупные покупки или опять реинвестировать. В чистом виде потребительский бюджет сможет просуществовать весьма ограниченное время. Большинство из нас, расходуя заработанные деньги на текущее потребление, всё равно сберегают какую-то часть при первой возможности. Возможности появляются сразу, как только мы захотим их увидеть. Комфортная бедность нацелена на минимальное потребление, когда тратишь «здесь и сейчас» все полученные деньги. Работающий от зарплаты до зарплаты человек добровольно отказывается от появления своего «финансового завтра». Поэтому очень часто наёмные работники и являются основными заложниками своего материального положения. Любой крупный карьерный прокол, а особенно увольнение, будут являться реальной угрозой его финансовой не состоятельности, т.е. профессионального банкротства.

Закон 6. Разрабатывайте эффективную финансовую систему. Основной перечень задач, которые должна решать ваша финансовая система.

Реально оценивать имеющийся у вас капитал

суммы на депозитах;

стоимость ценных бумаг – акций, облигаций, паевых фондов;

стоимость движимого и недвижимого имущества;

текущие обязательства по кредитам или личным долгам.

Учитывать и анализировать доходную и расходную часть

учёт доходов по членам семьи и источникам доходов;

учёт расходов по членам семьи и источникам расходов;

учёт расходов по их категориям и подкатегориям;

учёт расходов по месту, времени, суммам и контрагентам.

Помогать планировать семейный бюджет

планирование расходов по видам статей (постоянные, переменные, непредвиденные);

планирование и анализ выполнения планов на месяц (по текущим доходам и расходам);

планирование и анализ выполнения планов на год (по крупным приобретениям).

Помнить о ваших главных целях

соответствие системы учёта домашнего бюджета долгосрочной финансовой стратегии семьи (ипотека, инвестиции, личный бизнес).

Выполняя данные законы, можно легко распределять, контролировать, анализировать любое изменение ситуации. Мобилизовать свои ресурсы с максимальной отдачей для скорейшего достижения любых целей. Сегодня особенно жизненно важным становится исполнение первых двух финансовых законов.

Выводы по главе

Для контроля над своими деньгами необходимо распределять их в устойчивой сбалансированной пропорции между постоянными, переменными и непредвиденными расходами.

Семейные бюджеты в каждом случае могут быть абсолютно разными в рамках поставленных целей.

Управление доступными средствами заключается в следовании строго определённым законам, обязательными из которых должны быть шесть основных.

Создание и следование правилам учёта создают процедурные навыки по занесению и обработки текущих данных. Навыки превращаются в привычки отшлифовывающие финансовую дисциплину и помогающие перейти к следующему этапу – планированию.

Глава II Антикризисные инструменты управления

Стоит ли искать свой «семейный» банк.

Наши родители, родители наших родителей строили свои отношения с проводниками в мир финансовых услуг по принципу «одна семья – один банк». В своё время эту стадию на протяжении долгих лет прошёл и каждый из моих ровесников. Как минимум такое партнёрство было удобно и касалось в основном двух операций – сбережения и переводы. С тех пор времена изменились. Мы являемся одновременно клиентам 3-4-х банков и это при том, что их количество за 30 лет снизилось и обновилось в нашей стране больше чем на половину. Многие наверняка задумывались над тем, как построить такую семейную финансовую систему, которая бы ограничивала работу в пределах одного, максимум двух банков, сделав сотрудничество с ними максимально эффективным.

Для начала предлагаю разобраться что или кто заставляет нас множить количество юридических помощников в управлении своими бюджетами. Прежде всего это касается функциональных возможностей тех финансовых продуктов, линейкой которых они располагают. Банки похожи на финансовые супермаркеты, в которых есть одни продукты и нет других, без которых мы не можем обойтись. Чаще всего в окружающих нас БВУ есть всё, но где-то по более или менее выгодным для нас условиям чем те, что мы имеем на данный момент. Однако если раньше мы могли себе позволить проигнорировать наличие разных предложений в пользу выбора лучших, сегодня подобное безразличие будет сказываться на собственных доходах намного чувствительнее. Итак, что обычно заставляет выйти за рамки привычных банковских продуктов, которыми без проблем устраивали ранее.

Сберегательный депозит – «дойная корова». Основной депозит с большими суммами вкладов для получения максимальных процентов. Цель – обеспечить сохранность основных сбережений и получение дополнительных доходов по вкладам на текущее проживание. Невозможность досрочного расторжения договора компенсируется более высокой процентной ставкой. Имеют высокий минимальный взнос и несколько сроков хранения – полгода, год, два, от которых зависит конечная ставка вознаграждения. В условиях запрещено частичное снятие, но иногда фигурирует возможность дополнительного пополнения. В период кризисной экономики мы имеем дело с высокой инфляцией, когда рост стоимости цен значительно опережает наши доходы. Банки хоть и повышают ставки по депозитам ориентируясь на нац. банк, но делать это с опозданием как минимум в несколько месяцев. Для лучшей сохранности наших сбережений необходимо найти максимально высокую ставку вознаграждения и внести сумму вклада гарантирующую получение желаемого дохода. А вот тут уже соревнуются за нашу благосклонность сами банки, предлагая на перебой как можно более высокие проценты по вкладам. Очень сложно не прогадать, храня где-то под с 14,7% свои сбережения, когда у большинства игроков вдруг почти одновременно ставка выросла до 17,5%, а вы связаны годовым договором, расторгнуть который – значит потерять всё начисленное ранее вознаграждение. Особенно болезненно воспринимается, когда рост цен буквально на всё составляет от 30%. Единственный выход в данной ситуации – заключать договор как можно на более короткий срок, например, на 1 квартал, если ставка по депозиту при этом не снижается.

Зарплатный банк или банк работодателя, услуги которого привязаны к дебитной карте или банковским счётам, на которые вам регулярно переводит зарплату ваш текущий работодатель. В данном случае любые операции замыкается на его интересах, которому банк как юр. лицу предложил выгодный пакет своих услуг. Ваши интересы как потенциального клиента учитываться не будут. Вы сотрудник, исполнитель чьих-то распоряжений и никто даже не спросит удобен этот банк вам или нет и если ответ отрицательный, то тогда по каким критериям? Чтобы увеличивать покупательскую способность лучше настроить систему так, чтобы зарплата, начисляемая на карточку, целиком или большей частью автоматически переводилась на депозит, открытый там же. Такой депозит может и не иметь максимальной процентной ставки, но его главное преимущество – гибкость при возможности снятия и пополнения любых сумм, в любой момент, в любом направлении. Психологически часто бывает сложнее решиться на покупку, переводя деньги сначала с депозита на карту и только потом расплачиваясь за приобретение. Обратный финансовый реверс делается с помощью того же электронного банкинга. Идёте за покупками, а остаток критический, переводите с депозита любыми частями снова на дебитную карту. Заставляйте свои деньги пусть даже в минимальной степени работать на вас, обрастая процентами с депозита. Способ эффективен в том случае, если ваша зарплата белая и солидная, и не разлетается по разным направлениям за первые две недели. Наглядным анти-примером служит такой финансовый инструмент как электронный кошелёк. Банк как бы одалживает у вас деньги просто так, чтобы кому-то дать их уже в кредит, под высокий процент. Почему мы должны терять, давая на нас заработать остаётся не ясным, а дебитная карта – тот же электронный кошелёк. Только на первый взгляд кажется, что это ваши деньги, которые ждут своего момента чтобы быть израсходованными. Вашими они станут только в том случае, когда вы, а никто-то другой будете получать с них ЕЖЕДНЕВНЫЙ доход.

Целевой депозит – закрытый депозитный счёт с ограничением на снятие денежных средств для строго определённых целей. Чаще без пополнений, или с пополнением без возможности снятия ежемесячного вознаграждения, «депозит-анти-кредит». С ним вы гораздо быстрее достигнете своих материальных целей, хотя бы в части накопления первоначального взноса. Консервировать свои деньги уместно в случае относительно не высокой инфляции, т.е. вне кризисного периода.

Сберегательный потенциал около 80% жителей Казахстана приближается к нулю, и во всё большей своей части имеет отрицательные показатели. Однако, без наличия даже не больших сбережений, говорить о профессиональном управлении личными финансами просто не имеет смысла. В последние годы стараюсь избегать формулировку «финансовая подушка безопасности». Если средняя заработная плата в нашем государстве составляла на конец 2022 года 285 тыс. тенге, даже его полугодовая «финансовая защита» должна быть не менее 1,7 млн. тенге. Если таковые «подушки» когда-то и были у большинства, теперь от них остался «лёгкий пушок и перья» и это если им ещё очень повезло. Стоит оговориться – данный способ увеличить свою финансовую страховку востребован только при условии получения зарплаты официально перечислением и без задержек. Такая зарплата конечно должна быть и достаточно высока. Для общего представления – Казахстан на текущий, 2022 год занимает 100-е место в мировом рейтинге зарплат с суммой в рублёвом эквиваленте составляющей 27900 р. рублей.

Банк монополист – новатор. Раньше у меня была дебитная карта, оформленная на ребёнка. Я её называл «подростковый финансовый поводок». Сбербанк стал давать возможность открывать её на детей с 14, а потом и с 13 лет. Особенность карты – привязка к «родительскому» карт-счёту. По ней можно выставлять лимиты снятия, но главное в интернет кабинете есть возможность самостоятельно формировать отчёт по приходно-расходной части. Видно куда, когда, сколько потратил мой ребёнок, находясь даже в другом государстве за тысячи километров от дома. Правда, не всегда понятно на что. Расходы формируются лишь по контрагентам, но когда в контрагентах значится «ТОО Пицца» и средний чек не превышает 200 рублей, то детализация не требуется. Важно другое – если перечислили любую солидную сумму, а ребёнок по мелочи быстро её растранжирил, делаются соответствующие выводы. Береке (Сбербанк РК) до недавнего времени, пока его не купили американцы и одномоментно не рухнул сервис, имел только плюсы, которые набирал не сразу, а с годами, т.е. постепенно. Теперь такая подростковая карта есть у всех основных отечественных банков. Крайней степенью социальной шизофрении Каспи банка считаю оформление подобного продукта на ребёнка сначала с 9, а теперь и с 6 лет. Опустили возрастной порог ниже всякого плинтуса даже не осознавая, что дети в таком возрасте не ходят одни, и не смогут дотянуться физически ни до одного банкомата или терминала. Безальтернативным пока остался перевод денег в РФ по номеру телефона. Приходиться переплачивать за конвертацию по завышенному рыночному курсу рубля и платить неоправданно высокую комиссию сначала Сберегательному банку, теперь его американскому поглотителю – Береке.

Банк-кредитор. В суровой действительности большинство граждан Казахстана привязаны к нашим банкам большей частью не депозитами, а именно полученными кредитами. Тогда тем более важно отслеживать линейку аналогичных кредитов на рынке, чтобы в случае возможности более низкой процентной ставки суметь взять другой кредит.

Долгое время карточкой работодателя у меня была Сбербанка, карточкой по которой рассчитывались со мной мои клиенты –Kaspi Gold, карточкой по которой я совершал все покупки – Home Credit Bank. Практически ни разу не было так, чтобы все их функциональные роли и продукты совмещались наилучшим образом в одном юр. лице. Открытых счётов и работающих дебитных карт у социально активного гражданина в среднем бывает, как минимум три. Учтите, что даже если ваши интересы полностью совпадают с возможностями их удовлетворения в пределах одного банка, у вашей второй половины, ребёнка или работодателя с высокой долей вероятности таких полных совпадений наблюдаться не будет.

Карты как платёжный инструмент всегда ношу в своём портмоне, но достаю редко. Все оплаты проходят через их цифровой эквивалент размещённый в банковских онлайн приложениях или в международных платёжных системах, в которых они были предварительно занесены. При расчётах тоже могут возникнуть небольшие проблемы, связанные с перебоями в процессе оплаты, с помехами в интернете или банально севшим аккумулятором на смартфоне. Тогда в ход и идёт припасённый на всякий случай «пластик».

Платёжные инструменты.